软件名称:[B]优秀筹码分布附图(图,源码,FNC)[/B]

软件类型:国产软件

运行环境:Win2000/WinXP/Win2003/WinVista

软件语言:简体中文

授权方式:共享软件

软件大小:8.00 KB

官方主页:Home Page

更新时间:2010-08-10 07:50:00

软件简介:

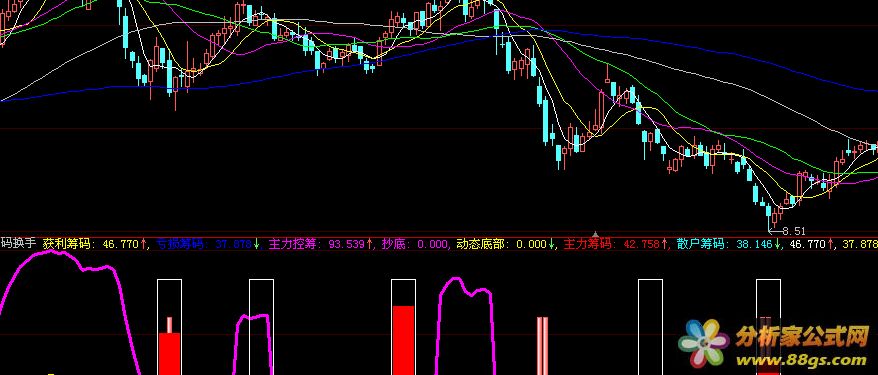

优化,非常简洁特分享给大家。

大智慧源码改选股指标(只改不编)(新增英雄谱)

"筹码分布"的准确的学术名称应该叫"流通股票持仓成本分布",在指南针证券分析软件中,它的英文名字叫"CYQ"。

其实,"筹码分布"是一个很中国化的名字,因为在世界范围内,可能只有中国人管股票叫筹码,或许也只有中国人把投资股票叫"抄月殳"。而股票一加上"炒"字,就有了更多的人为操作的味道有了更多的博弈的味道。而如果把股票的仓位叫做"筹码",那就无异于把股市当成了du -场。这多多少少是对股市的不尊敬,但我们的股市有着浓厚的博弈色彩却是事实。在股市的这场博弈中,人们要做的是用自己的资金换取别人的筹码,再用自己的筹码换取别人的资金,于是乎就赚了别人的钱。所以对任何一个抄月殳的人,理解和运用筹码及筹码分布是极其重要的。

或许"筹码分布"和"CYQ"的称谓,应该有一个更贴切的名字,但这个说法大家已经用了几年,成了一种习惯,想改也比较麻烦,所以就约定俗成,暂且如此称谓吧。

"筹码分布"的市场含义可以这样理解:它反映的是在不同价位上投资者的持仓数量。如果光凭文字来叙述"筹码分布"可能要颇费周章,为方便起见,我们建立并分析了一个微型的筹码分布模型,使读者更准确地理解它的含义。

二、 筹码的低位密集

我们继续探讨筹码的密集形态。如果筹码是在低价位区实现密集,我们就把它称之为筹码的低位密集,而如果筹码是在高价位区实现密集,它就应该被称之为筹码的高位密集。当然,这里的高和低是个相对的概念。股价的高位和低位并不是指股价的绝对值,几元钱的不一定是低,几十元钱的也并不一定是高。因此,筹码的低位密集,是指股价自某个价位深幅下跌之后,在相对的低价位区形成的新的集中。就如图2-2,这个低位密集的筹码来自于图2-1中的各个相对高位的筹码。我们可以给筹码的低位密集做一个比较精确的定义:当筹码自高位流向低位,并且在相对低位的狭窄价咯空间实现聚集,就叫"筹码的低位密集"。

当筹码形成低位密集之后,这只股票的投资者就发生了一次大规模的换位:早先的高位套牢盘认赔出局。那么,到底是谁割肉离场了呢?图2-2的低位密集区的平均价咯约为4.20元,而这些筹码大部分来自于早期在7.30元附近的套牢盘,这些套牢盘承受了6个10%跌停板的损失。我们很难想象股市的投资机构,比如说券商、基金会在这么巨额的亏损上认赔离场。他们是市场上的投资主力,由于他们掌握足够多的资金,所以他们没有投降的必要,实际上这些割肉盘几乎都是小股民所为。我们可以有这样的结论,一旦CYQ上发生低位密集,那么割肉的一方一定是小股民。

那么又是谁承接了这些割肉盘呢?令人遗憾的是,在解析这个问题的时候,我们发现又是小股民落入了以往的操作窠臼。

因为几乎所有的低位密集的个股在股市中都缺乏吸引力,于是小股民们想:这些股票长时间盘恒于某个价位区,肯定是没有消息面上的让人兴奋的题材,所以它连个上涨的迹象也没有。他们不看好这样的个股,不理睬这样的个股。于是我们完全可以把CYQ的低位密集现象理解为主力的缓慢吸筹。股市上除了小股民就是庄家,小股民和庄家的行为几乎总是相反的,小股民们在割肉,庄家们就可能在进货。

读者可能立刻会产生一个想法:如果我们在发现了CYQ的低位密集之后跟进入场,那么就可能实现跟庄的目的。事情却没那么简单。主力的吸筹是个漫长的过程,当CYQ进入低位密集时,主力未必掌握了足够的筹码,就是说主力需要在这些股票的低位密集区蛰伏很长时间,目的是为下一轮行情做准备。就象图2-2的深宝安A,这个低位密集的过程发生于1999年第三季度,而其股价开始大规模的上涨则是2000年3月以后的事。很显然,如果有投资者在1999年9月份买入深宝安A,那就还要忍受近6个月的底部整理。对于一般的小股民而言,这需要长远的目光和极大的耐心。因而,简单的买进低位密集并不是最佳的选择。那么,如果有投资者参透了低位密集的筹码性质,

其实,低位密集个股最佳的买入条件只有两个:一是确认了主力的高度控盘;二是确认大盘的中级行情已经开始。其中的分析技术,将在以后的章节中详细讲解。

最后讨论低位的幅度问题。有一些股票的股价自高位密集区下跌了30%左右再次形成密集,这种密集不叫低位密集,因为30%的下跌太少,我们这里所讲的低位有一定标准,即筹码的转移最少要有6个跌停板的空间。之所以这样定位低位密集,是因为我们需要通过筹码的低位密集寻找潜力个股。没有足够深的跌幅,我们则不敢确认这些低位的筹码就是主力的吸筹。为什么必须是6个以上的跌停板呢?因为主力的吸筹往往需要30%左右的震荡空间,而主力的出货同样也需要至少30%左右的震荡空间。如果仅仅是6个跌停板,那么在主力的进货箱体之上就是主力的出货箱体。主力的一出一进,其盈利非常有限,如果获利数目比这个数目还要少,主力就会认为没有什么做庄的价值了。毕竟主力处心积虑又老谋深算地操作了许多时间,没有一个象点样的回报行吗?

2001年7月13日,本人曾在指南针证券信息网的资讯中,在"操作解析"栏目里发表了一篇文章:《从申奥概念股看庄家的博弈思路》。这篇文章的主题是有点"逆向思维",即在申奥成功的当天,在人们一致看好申奥题材的时候,我们非常看坏北方五环(0412)等一批申奥概念股。据来自各方面的消息,国际奥委会投票决定北京主办权的这一天,北京胜出的概率相当大。按照通常的理解,如果北京申奥成功,对于北方五环这类股票来说无疑是重大利好,而我们为什么反而要看坏该股呢?本人的依据就是筹码的形态--北方五环这只股票在奥申的前夜,居然是筹码的高位密集,这是一个比较危险的筹码形态。

买卖股票神奇招数

均线成交量参数系统:目前大多数人都用5.10.30几条均线,所以它就变的没什么用了,经过实践本人一直沿用如下均线:

1、日.周.30分钟.60分钟用5.13.34.60.90.120这几条均线;

2、5分钟用48.96.120几条均线;(当几条均线在低位粘合,一放量且OBV明显上升为买入点)

3、成交量用5.13作为参数;

4、寻中期大底还要用至20.40.60。

其中本人最看重的是60和90日均线,因为这两条均线是行情开始与结束的转折点。当股价长期下跌,形成空头排列,A:一旦某一日股价放量向上穿越60或90日均线,证明一轮行情拉开序幕,几乎所所有的股票都是这样(但此时不要轻易跟进,最好等它上冲回落,再次落在60日线上方,量缩到很小,再跟进不迟)。所以一开始,要关注那些率先启动的,它们往往是热门板块或行情的急先锋;B:60日(90)日均线下方的5日与13日的抬高的3次金叉,底部确立,本人谓之"寻底宝".

突破单峰密集:当股价长期下跌,在低位形成低位单峰密集(此时不易跟进,假突破很多),某日放量突破超过10%,可以跟进,此法要诀,在大盘每天都有很多涨停板的股票时,且具有连续性的时候适用,不太适合目前的指数涨个股跌的怪现象时期。从单峰密集起算有30%的涨幅,先获利了解,待回档重获支撑可再次跟进。

圆顶变圆底线:当股价放量突破,强势回档, 5日与13日均线从高位死叉再次向上金叉(以不粘和为最强势),过前头部的(有放量和不放量两种,以不放量为更佳)。

低位评台黑马(成功率99.99%)当股价由长期下跌, 在60日均线与90日均线上方,中间或下方构筑`!C0,`!E73台(震幅越小越好),多条均线粘和,一时向上突破,即时跟进;

[url=http://www.70822.com/soft/sort013/sort03/down-23559.html]优秀筹码分布附图(图,源码,FNC)[/url]